在你深入了解这个问题、寻求赚钱良方时,应该时刻想到这些德国国债。无论是石油期货还是油画这类艺术品投资,所有的投资机会总是彼此竞争的。要是德国政府得以支付负利率融资,那就表明投资者觉得没有更好的投资选择。如果有的话,他们就会将钱投到那上面了。在世界各主要市场经历了长期的强劲上涨之后,现在该降低对增长的期望值了。

从好的一面来看,在这样的时候,散户投资者相对于专业人士来说具有很大的优势:他们无需勉强忍受负利率,因为他们手头没有上亿美元的资金需要在短期内妥善保管。他们也不像专业机构那样必须每个季度公布业绩,所以他们可以无视那些互相矛盾的建议,将重点放在长期投资方面。专业人士会担心,良好的经济增长将鼓励美国联邦储备委员会(简称:美联储)上调基准利率,从而在短期内对股市不利,而普通的散户投资者却可以寄望于经济增长会促使就业形势好转、开支增加、公司利润上升——从而提振股价上扬。

美联储和其他国家央行实施宽松政策注入的资金,助推了股票和债券市场。自2009年3月的低点以来,投资标准普尔500指数产生的年回报率接近23%(包括股息再投资)。“这是惊人的回报,”美银美林全球研究(Bank of America Merrill Lynch Global Research)首席投资策略师迈克尔·哈特尼特(Michael Hartnett)说。“这种情况不可能永远持续。”

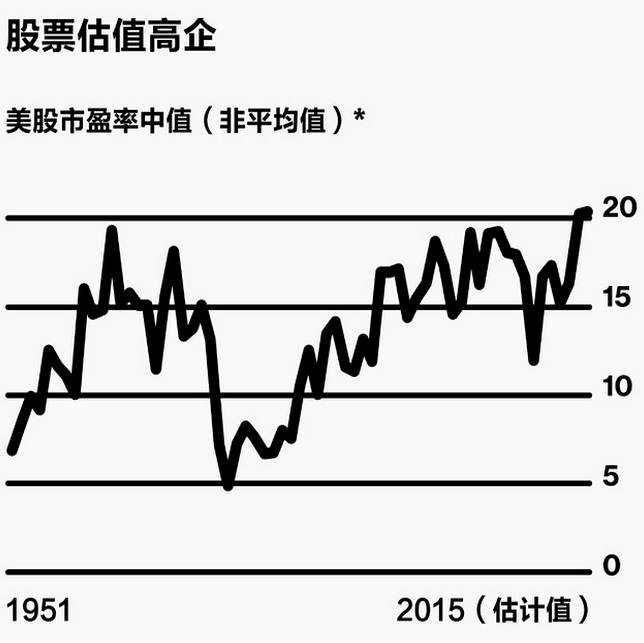

在美联储决策者商讨何时开始上调联邦基金利率之际,金融市场紧张不安。美国联邦基金利率自2008年12月起,就一直保持在0-0.25%的区间。“我仍看好市场的长期走势,但今年肯定会动荡不安,”Wells Capital Management的首席投资策略师詹姆斯·保尔森(James Paulsen)说。“美国股市很可能出现幅度达10%至15%的回调。”在保尔森看来,一个鲜少为人注意的警示信号是,美股的市盈率中值去年创下纪录——而且现在可能已经更高了(见图表)。相比更为常用的资本加权市盈率,他认为市盈率中值更好地反映了估值状况,因为资本加权市盈率在很大程度上受到大公司股价波动的影响。

“我们认为本轮上涨周期确实还将持续一段时间,”世界最大资产管理机构贝莱德(BlackRock)的首席投资策略师孔睿思(Russ Koesterich)表示了认同。他说,市场最为脆弱的部分,是生物科技和社交媒体这类热点领域,以及公用事业公司和房地产投资信托等安全的“债券替代产品”。“更合理的是中间部分,”他说——也就是从更强劲的经济增长中受益的领域,如消费品和金融类股。

23%的年度回报率很可能成为历史,但股市仍有上行机会。作为散户投资者,无需被动地将自己的资产投资于德国国债,就偷着乐吧。

版权说明:内容来源网络等公开渠道,版权归原创者和机构所有。除非无法确认,我们都会标明作者及出处,如转载涉及版权等问题,请联系我们,我们将在第一时间处理。谢谢!

京公网安备 11010802022456号

京公网安备 11010802022456号